RWA市场这么久了,还只是以RWA概念发币的赛道比较热闹(有Crypto Fund),再就是华尔街金融机构的那些比特币现货ETF和货币市场基金代币化。归结结底,以T-RWA和香港合规RWA的市场,缺少RWA引导性基金来推动发展。

RWA引导性基金是引导老钱、标准化和零售化的关键

对于比特币以及其他代币市场,包括各种memecoin、DePIN、AI等等赛道,CryptoFund起到了至关重要的推动作用,无论是在一级、二级、量化和套利等方面。加密货币的特殊性在于,它本身就像一个特殊的对冲资产类别,比如比特币的高波动性是可以通过资产管理来进行控制的:短期有波动,波段是可以量化套利的;长期没有波动只有升值,则对冲通胀和衰退。

对应CryptoFund之于加密货币市场的推动价值,通过RWA引导性的私募投资基金或短期流动性基金将老钱和资金引入RWA代币化平台对于代币化另类资产的成功至关重要。

我们可以来看看传统的RWA产品,比如贝莱德的BUIDL货币基金代币化,直接是将自己的货币市场基金代币化;还有类似借贷Defi产品比如MakerDAO、Ondo、Ethena Labs等,是将原本底层资产的稳定币持有量和储备基金的一部分分配给可以产生收益的现实世界资产RWA资产,这些资产往往是美债或ETF,也有一部分优质企业债或股权是通过私募基金形式的。

这个趋势意味着Web3.0的产品也开始利用Web2.5的有专业管理能力和相对稳定收益的RWA资产作为底层质押的生息资产,在此基础上再设计自己的金融乐高,这是一个双向奔赴的现象。

一个主流券商FalconX 接受贝莱德的美元RWA基金 (BUIDL) 作为客户交易和掉期头寸的抵押品。这对 FalconX、投资客户及RWA平台 Securitize 来说都是一个价值的增长,会有更多的FalconX 客户可能会选择将稳定币和现金换成 BUIDL以获得链上收益,这将推动更多的资本和参与者进入到RWA生态系统。而贝莱德的这个BUIDL代币化基金就是一只RWA引导性基金。

除了标准化的金融资产(FA)之外,其它大部分现实世界资产(RA)都是另类资产,这些非标的另类资产,需要一个引导性基金将它变成标准化投资产品,比如有了份额、收益率、资产包、交易规则以及收益规则等;而且引导性基金也相当于一个分布式的开放平台,可以滚动发行和定增等等。

另外,在RWA的机构市场和零售市场之间的切换,也需要一只引导性基金。RWA引导性基金,就类似一个虚拟的机构客户或交易席位,汇集和受托更多的零售散户投资人,从而以比较好的价格、份额和规模化效应来参与到一个好的RWA产品投资中。引导性基金的管理人,还可以为零售散户增加更多的投研能力、抗风险能力以及专业深度。

一个合规RWA产品是一只基金

参照香港SFC对于基金和代币化证券基金的相关规例,证券类代币,尤其是简单型产品,需要以一只基金的产品形式备案,再进一步承销、代币化和上所。而基金产品,则涉及到香港的LPF、OFC、9号资管牌照、VA资质的uplift等。

香港的基金方面,一般有LPF、OFC,前者简单类似开曼基金的有限合伙、后者复杂些类似一个私募基金公司。一般而言,LPF发简单的基金已经足够,OFC可以发稍微复杂的基金产品,比如伞形结构的基金,也可以是封闭型基金产品或开放式基金产品。如果是9号持牌资管公司,则可以更开放和复杂,类似一个公募基金公司,还可以发行投资组合和资管产品。前面两个都需要有持牌资管公司挂靠为投资管理,基金管理人净值更新,然后基金需要有托管银行、SFC备案等等。

目前合规RWA产品一般都会以简单型的债或股,债就是一只固收或浮动的基金了。复杂性产品,就类似信托投资基金、ABS基金或者基金债。先做基金结构设计,再有9号牌资管公司管理发行,SFC备案和沟通,券商通道对接资金端和承销渠道,然后将基金代币化,与持牌交易所和SFC继续沟通上所。上所后,承销认购交易,PI客户投资,二级市场流动性,以及投后管理的基金退出与兑付等。

代币化的基金产品,在资产标的穿透、资金来源以及市场结构上与传统基金都有所不同,比如可以穿透披露底层资产,信息披露和资产净值数据面板都可以通过链上特定产品形式可信呈现。

引导性基金是一个大的资金池

一只引导性基金对资金端的重要性也是非常关键。RWA作为链接现实世界与加密世界的桥梁,需要大量的资本和资金来推动发展和提升流动性。对应比特币现货ETF,华尔街几百亿美元的资金引导进来,才促成了比特币价格的一波小牛。而目前合规RWA市场的核心,也是资金端。围绕现实世界资产代币化的RWA市场,其资金端的需求是什么?其LP的来源和分类是什么?需要好好定位和分析。

全球的家办,包括华人在海外的家办资金,开始配置比特币投资,这其中有一部分投资传统实物资产的资金,也开始能够接受投资实物资产代币化的RWA产品。

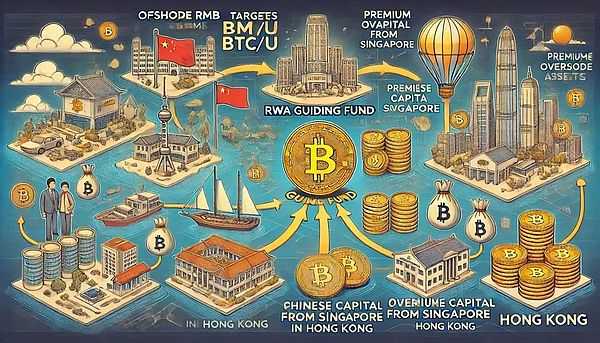

在这个基础上,将中东的离岸人民币和加密货币资金、新加坡等地的华人家办/家族资金,规模足够大,用RWA引导性基金吸引到香港来是完全可行的。这是推动RWA市场的好机会:一部分资金是需要交易和投资然后结汇回内地,一部分资金是在香港投资交易并持有海外优质资产(比特币矿场或优质不动产等),或者持有内地优质资产或经营性现金流资产,这些都是一只RWA引导性基金可以做的事儿。

在引导性基金将资金端引入进来,就增加了RWA产品的流动性,同时可以在有足够规模的引导性基金的带动下,会有更多的主承商、天使早期私募、承销渠道、套利基金、PR流量等参与进来。

对于这些中东资金、家办资金、离岸人民币等等,一只RWA引导性基金,就相当于一个大的资金池,可以持续滚动的投资、交易和持有RWA资产。

RWA基金是一个潜在的ATS交易所

香港合规RWA需要上持牌交易所,合规沟通和上所以及二级市场的开发比较复杂,周期也长;而如果以非证券类模式设计的RWA代币化,则可以上offshore交易所,但相对而言缺少了合规和出入金的优势。

如果设计得当,一只RWA引导性基金,可以是一个潜在的ATS交易所。它可以以合规RWA产品备案,到代币化上所开通有限的二级市场比如PI客户投资,而后面的流动性、大宗交易、OTC以及点对点交易,都可以在基金对应的一个“ATS流动池”基础设施服务中解决。

同时,RWA引导性基金也是一只对冲套利基金,可以通过投行的募投管退等模式来实现RWA产品的错配套利、Maker等,从而促进RWA代币的流动性。因为一只引导性基金背后,往往隐藏着一个投行公司,它需要通过对整个产业链条的资本运作来获得更高的整体收益,与此同时会对RWA领域的各个环节产生良好的孵化和推动。

RWA基金是一个RWA创新的孵化工作室

最后,RWA引导性基金,实际上就是一个RWA创新的孵化工作室和项目训练营。因为引导性基金会往往与头部的持牌金融机构或持牌交易所等有良好的合作关系,从而可以通过孵化工作室和训练营,发现和孵化好的RWA资产和项目,推动RWA产品构建和早期份额投资,而且为了发现项目和宣推项目,引导性基金也会组织各种引导性的RWA交流和研讨。

最关键的是,引导性基金会与不同赛道的产业头部企业进行深度合作,推动整个产业链的RWA升级;或者与适合RWA代币化的领域有深厚资源和资产的公司深度合作,创新RWA协议或平台产品。